答:随着法规要求、需求升级、技术成熟以及国产化后的成本下降,L0-L2 阶智能驾驶功能(例如车道偏离预警、紧急制动等)已在公司不同产品上全面应用;高阶智能驾驶方面,公司积极参与长三角干线物流、上海东海大桥专线、鄂尔多斯矿区专线、京津塘高速等场景的智能网联试验、示范推广。核心技术方面,公司在智能驾驶算法、智能驾驶运营平台、线控底盘平台等核心技术方面进行均有所布局。

近三个月该股共发生4笔大宗交易,合计成交13.63万手。该股近期无解禁股上市。

那些没被后浪拍死的前浪,开始大上分!

作者 | 谢耳朵

去年聚美丽首次推出了中国美妆品牌座次榜,记录了50+国货品牌的营收情况(详情)。彼时,美妆行业的品牌营收天花板是50亿,20亿以上的品牌屈指可数,而营收超过10亿的品牌则达到了30余个。

而如今,时隔一年,聚美丽对国货美妆品牌营收情况进行了更详细的统计,涵盖了近百个品牌。

虽然只短短过了一年,但是品牌之间的竞争和变动远比我们想象中的更激烈:

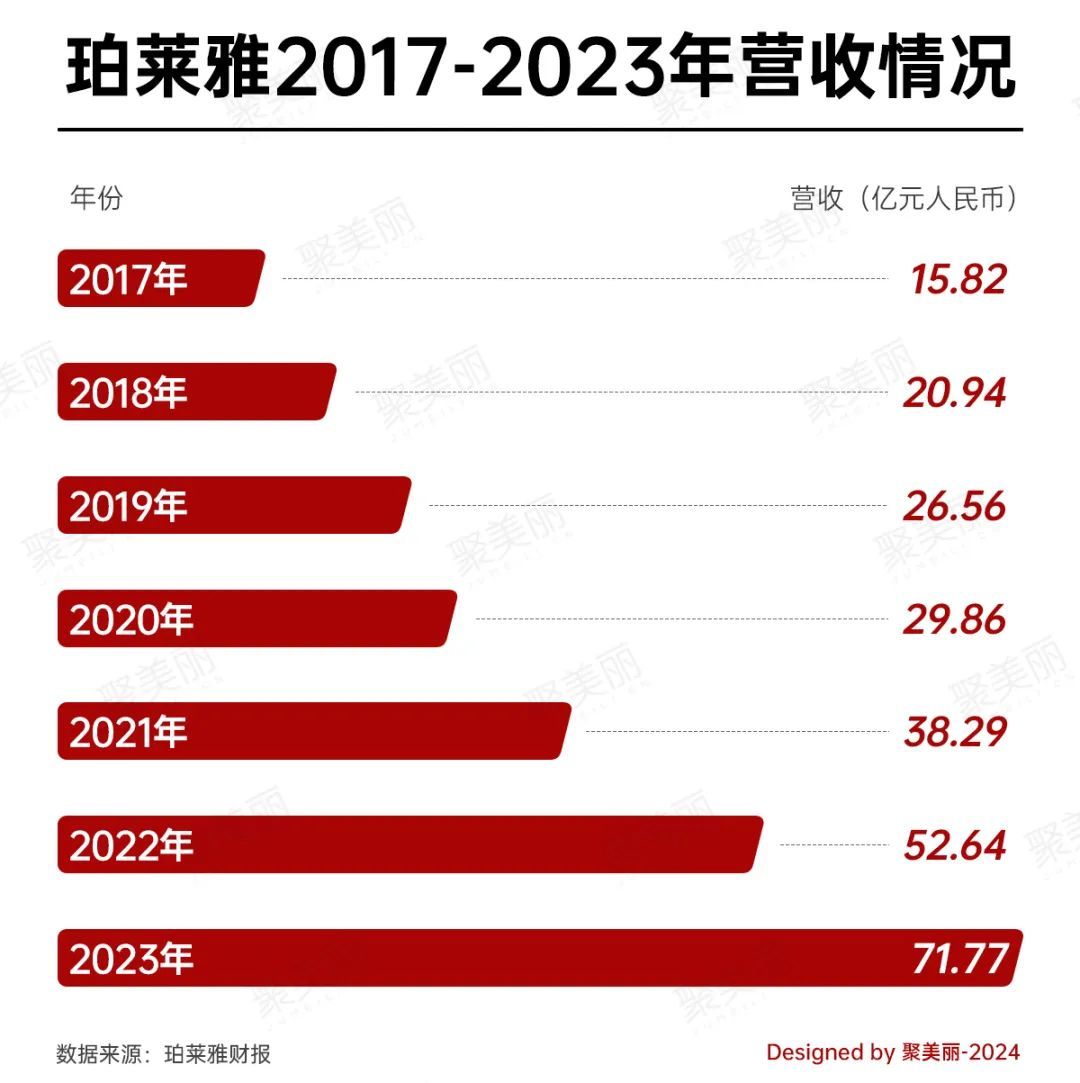

珀莱雅作为国货品牌天花板,再次刷新了单品牌营收纪录,突破70亿,我们或许很快就能见证一个百亿品牌的诞生。

花西子虽然遭遇了舆论危机但仍然有30亿+的体量,而韩束凭借对抖音流量的把握,成功实现弯道超车。

国货品牌20亿+阵营迎来可复美、毛戈平等“新成员”;10-20亿的梯队中,有品牌成功上位,也有品牌遇到了阶段性难题;10亿级以下品牌更替则更为频繁。

下图是聚美丽整理的2023年度国货美妆品牌营收排行榜,聚美丽编辑部通过多方数据综合验证,按照当年年度回款规模(非平台GMV总额),编制了该榜单。因为很多公司对自身年度收入讳莫如深,加上很多渠道缺乏严谨全面的数据统计来源,本榜单数据仅供参考,如有明显偏差,请留言或与我们编辑部联系。

另,因10亿以下品牌数量众多,特别1-5亿区间选手变换频繁,这部分品牌仅选录较有代表性的国货入榜,更多优秀品牌未能一一收录,望理解。

国货美妆品牌竞争格局一览

-护肤品牌榜-

1. 珀莱雅撑起天花板,韩束、可复美大上位

这两年,珀莱雅可以说是市场上最瞩目的那颗星星。

作为成功穿越了一个周期的品牌,珀莱雅的营收从2017年的20亿不到,再到如今的70亿,只花了短短7年,一路高歌猛进。被当作国货品牌天花板的ta,每一次业绩刷新都在创造一个新历史。

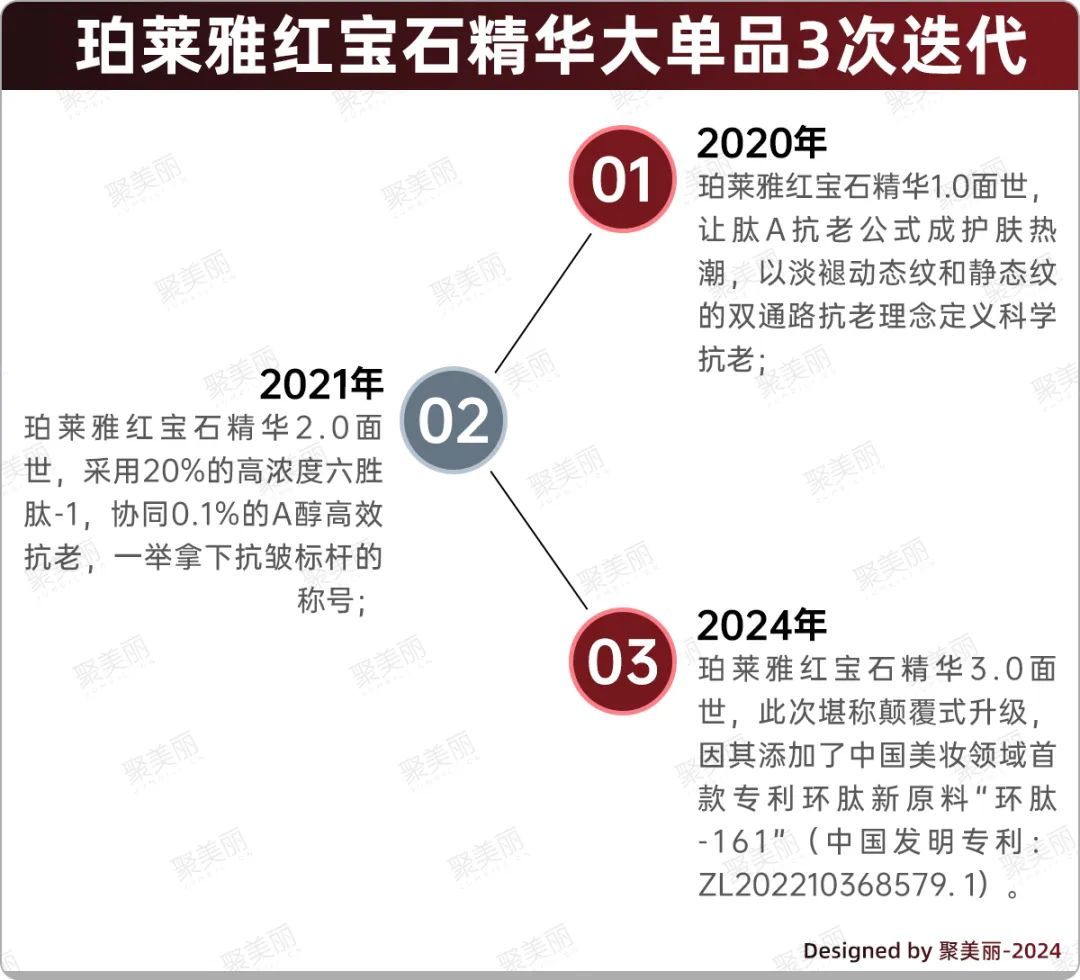

而纵观珀莱雅这二十余年的成长史,品牌也不是一开始就一帆风顺的,也经历了从最初的海洋概念,到流行品泡泡面膜、烟酰胺美白发光瓶、再到如今红宝石精华多次自我迭代,才最终成就了如今令人瞩目的大单品系列。

与此同时,珀莱雅也在不断对大单品进行升级迭代,去年下半年,还发布中国美妆首款备案通过的专利环肽新原料,并将其应用于“红宝石面霜 3.0”中,进一步巩固品牌在胜肽领域的专业性和科技力。

不过,近期珀莱雅也面临着团队成建制离职的负面新闻,不少人开始担忧这是否会对珀莱雅产生不利影响。

但细看珀莱雅今日成绩,是其创始团队与高管,包括近几年数位离职高管多年通力合作的结果。多年时间,珀莱雅早就建立了完整的人才体系,这也是珀莱雅能一路追赶成为国货化妆品的龙头标杆企业的根本原因,我们可以静静等待下半场珀莱雅的成绩单。

此外,本次的座次榜中韩束和可复美两个品牌也“大”上位。

在去年的座次中,韩束和可复美同属于10-20亿的梯队中。而如今,曾经营收略低的韩束品牌(2022年韩束营收12.67亿,可复美营收16.13亿),在创始人吕义雄带领的ALL IN抖音战略执行中,以143.8%的高增速成功越过可复美,率先迈入30亿梯队的阵营。

2024年,韩束仍然在延续抖音的业绩“神话”, 六度蝉联抖音美妆榜首,截至6月18日,品牌在抖音的GMV已超去年全年,达到了33.58亿。

有媒体称,如果天猫能让单一个美妆品牌做到60亿,那抖音一定也能做到。而以韩束如今在抖音的势头以及官方对于韩束品牌的扶持与倾斜,结合上美2024年上半年的正面盈利预告来看(上半年营收入约34-36亿元,去年同期为15.87亿元),今年我们或许可以见证抖音美妆的“新故事”以及又一个50亿级甚至60亿级国货品牌的诞生。

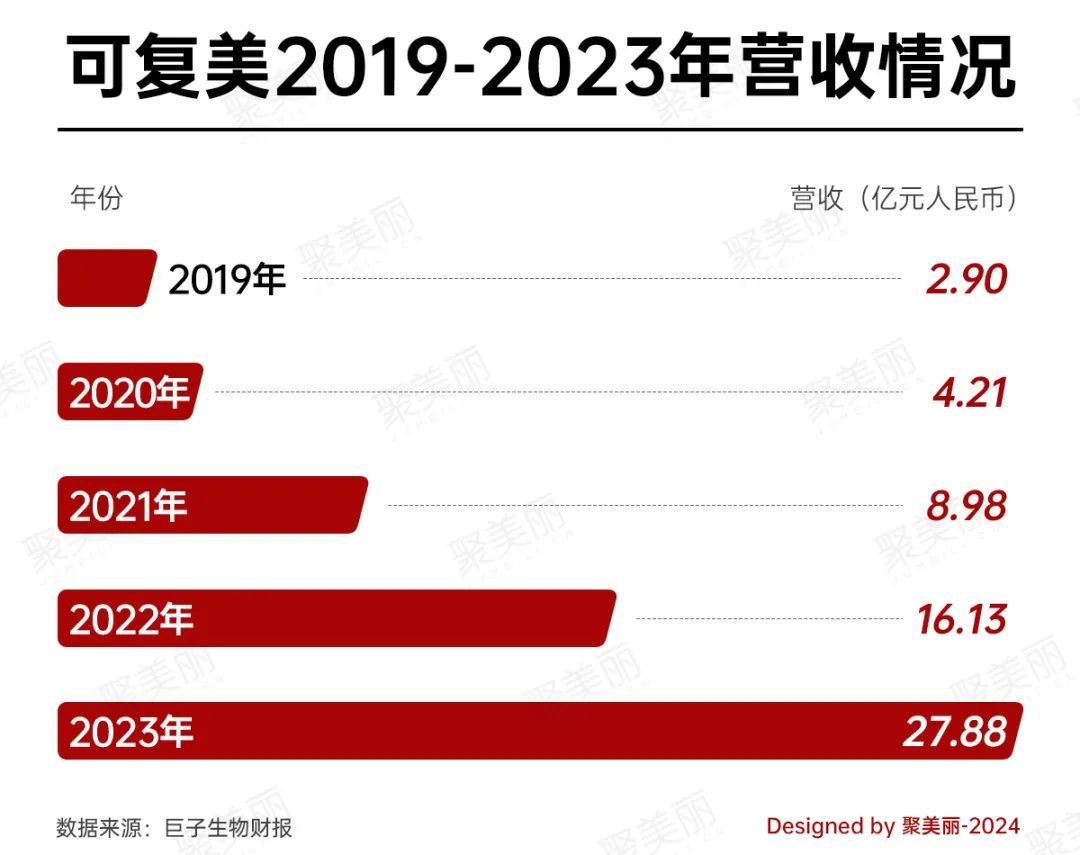

虽然韩束先可复美一步迈入30亿的阵营,但是可复美的增长同样毫不逊色。2023年,该品牌凭借重组胶原蛋白这一高热度的原料,营收大涨72.9%至27.88亿,首次步入20亿阵营梯队,营收也逼近30亿。

且值得一提的是,可复美在2019年的时候,营收还只有2.9亿,短短5年,就实现了从3亿不到到近30亿营收的强势扩展,不可不谓是惊人。

巨子生物市场资源负责人范文强此前在聚美丽品牌学会活动中就曾提到过,只有把渠道建设和产品打造这两项基本工作做到扎实,才能支撑起企业和品牌健康地、良性地增长。

而可复美能在这5年内取得爆发式增长,是市场红利,同时也离不开巨子生物20余年在重组胶原蛋白赛道的深耕,以及品牌自身对于重组胶原蛋白消费者心智的占领和明星大单品的打造。

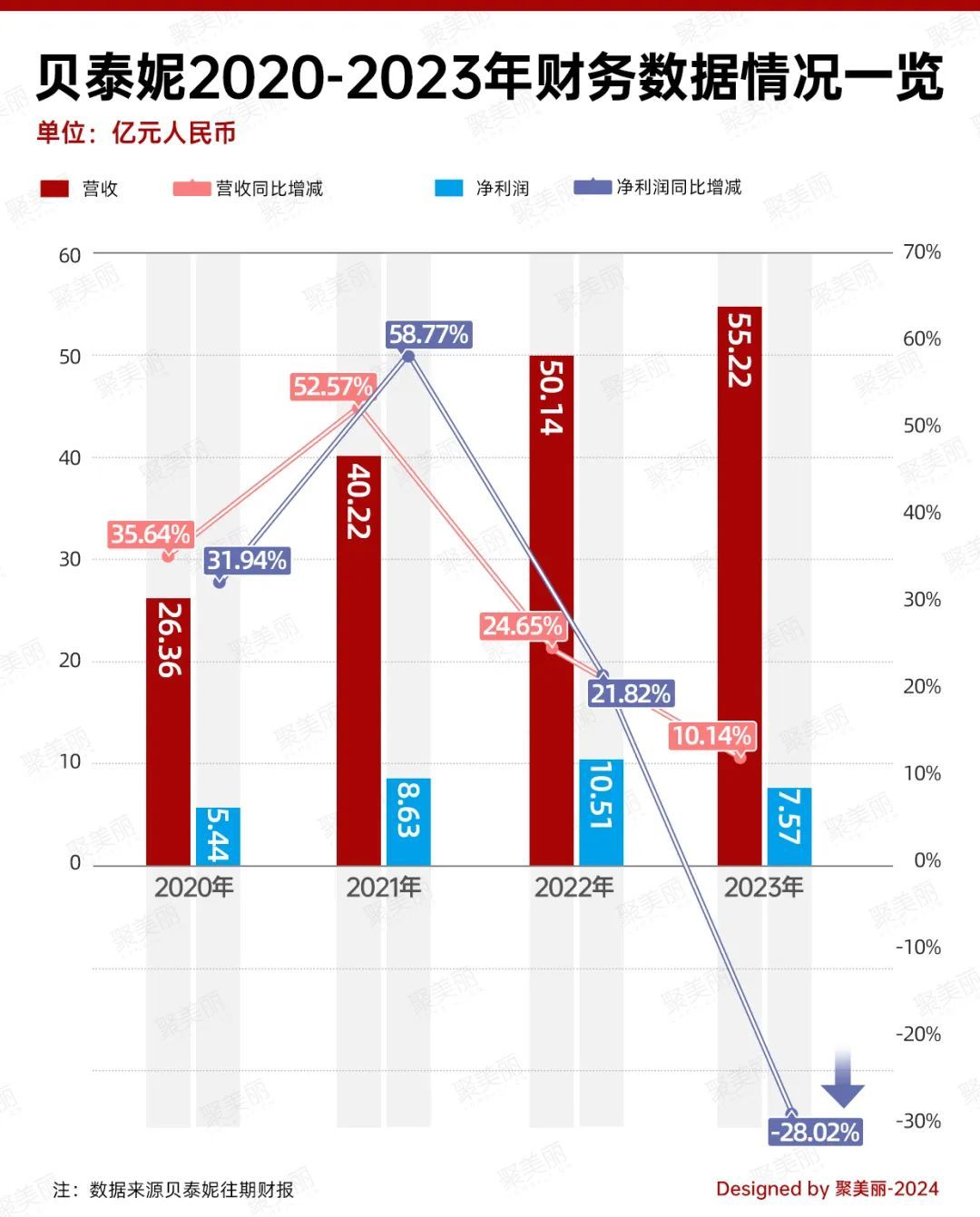

相比于珀莱雅、韩束、可复美几个高速增长的热门选手,薇诺娜因为受到高层换血和品牌自身需要在功效和人群做突破的瓶颈阶段影响,虽然营收首次突破50亿大关至51.92亿(2022年为48.85亿元),且仍然位居国货护肤第二,但增速放缓,与第一的珀莱雅差距也从同期的3.79亿扩大至近20亿。

关于薇诺娜这个品牌,贝泰妮董事长郭振宇曾在多个公开场合表示过,“薇诺娜的营收目标是150亿,薇诺娜的品牌初心是成为‘世界第一功效性护肤品牌’。”

2024年,贝泰妮为了这个目标也做了一系列调整,如今年年初,薇诺娜官宣自创立以来的首次战略升级,其品牌理念升级为“专研敏感肌,健康美一天”,并官宣了全新代言人刘诗诗,同时品牌的拳头产品“特护霜”自诞生13年来,也迎来了首次更新。

但从薇诺娜品牌这几年的增长情况来看,结合当下功效护肤以及敏感肌市场的激烈市场竞争,薇诺娜的品牌升级能否让其维持市场地位,甚至更上一层楼达到如郭振宇提及的150亿,还是一个很大的未知数。

除了韩束、可复美两个“新成员”外,在20亿+的阵营中,原先的自然堂、百雀羚、欧诗漫以及HBN、谷雨都成功稳在了这个梯队。

其中对于自然堂、百雀羚这类成立了十余年的经典国货,有业内人士评价:“这些经典品牌大部分都资金雄厚、线下扎实,本身就是比较稳的。在新锐蓬勃发展的时候,他们的小增长可能不被放在眼里,但是如今新锐的时代已经过去了,再加上这些经典国货也逐渐熟悉了流量规则,这两年也开始慢慢起来了。”

2.10亿是“槛”,10-20亿更是一场慢生意

弘章资本曾做过一个有意思的调研,以包括茅台在内的中国白酒品牌的历史数据为研究对象,最后发现,从0做到10亿收入,最少要10年。

虽然前几年新消费爆火的时候,市场时不时就跑出了个新品牌且增长迅速,呈现一幅新品牌欣欣向荣的景象。但是细究起来,这些品牌大部分只是在极短的时间内完成了0-1的突破(1-5亿的规模),但至今还能存活下来,且突破10亿大关的屈指可数。

目前在国货护肤头部品牌(20亿以上)中,只有HBN是真正在短短四五年内就完成了0-20亿级的跨越。可复美虽然是在这5年内爆发的,但是品牌自身成立于2012年,在市场已有多年沉淀,珀莱雅、韩束、薇诺娜、自然堂等经典品牌更不用说,都是行业多年的“老将”。

而成功迈过10亿大关的新品牌,也只有瑷尔博士、夸迪、溪木源、C咖、PMPM几个。其中成立于2019年、专注于敏感肌功效护肤的溪木源,据品牌官方消息,其2023年实现GMV约23亿,利润同比大幅提升,实现数倍增长;由前韩后总裁肖荣燊创立的C咖,凭借对洁面和涂抹面膜市场的占领,也在短时间就突破了10亿的规模。

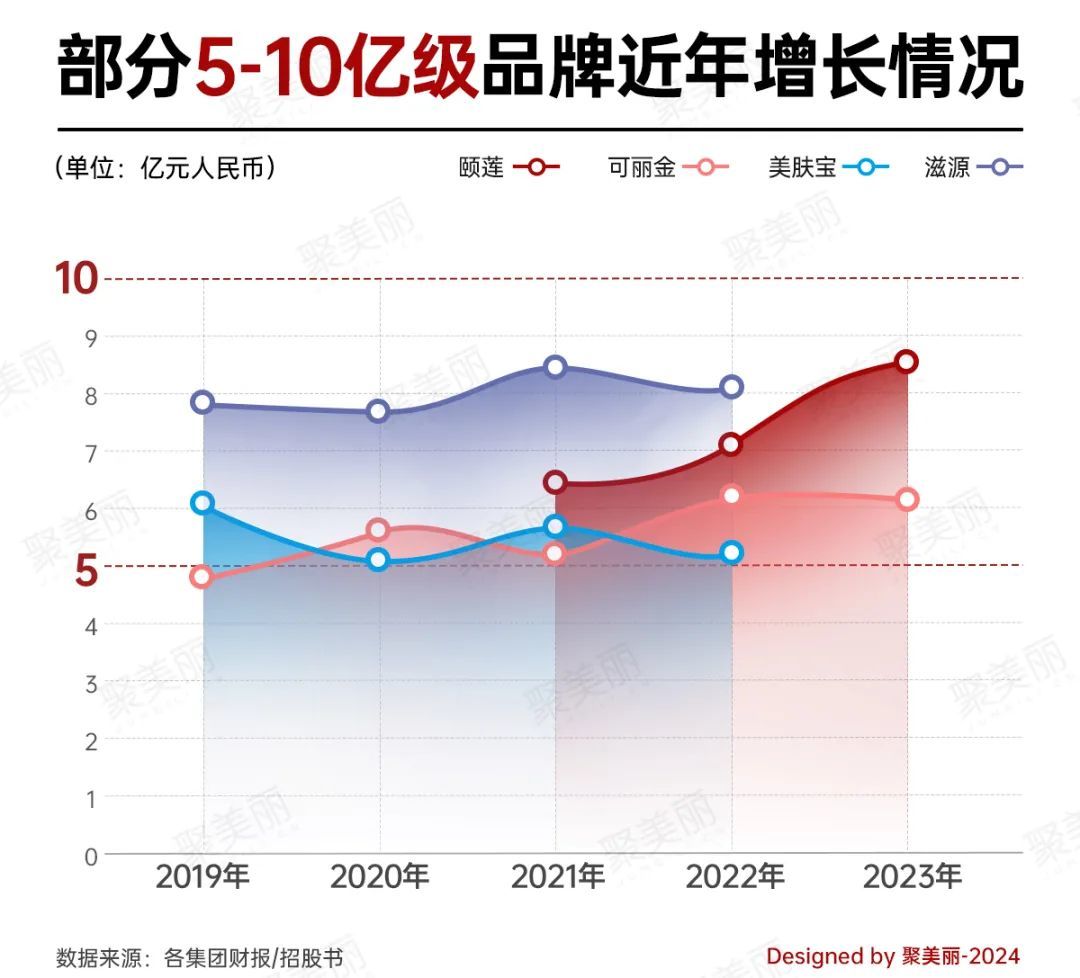

除了这极少数的案例外,大部分品牌的成长路径远比我们想得要长很多。因此在5-10亿这个阵营中,我们可以看到更多经典国货的身影,如御泥坊、佰草集、颐莲、林清轩、阿芙、美肤宝、可丽金等。在行业深耕十余年仍未突破10亿大关,才是更真实的现状。

其中可丽金作为巨子生物旗下曾经的第一大王牌,2019-2023年的5年内的营收分别为4.81亿元、5.59亿元、5.26亿元、6.18亿元、6.17亿元,基本都在5亿上下徘徊。据悉,品牌目前正在进行战略转型,主要聚焦于“胶原抗老”赛道,产品线也在逐步往这方面进行更新迭代。

福瑞达旗下成立20余年的颐莲,其2023年的营收为8.57亿元,已经被后来者瑷尔博士赶超,并被拉开了近5亿的距离;环亚旗下的美肤宝、滋源等品牌也都还迟迟没有突破10亿的规模。

当然,这些品牌能够成功突破5亿门槛,并且一直维持住这个梯队也是一件很了不起的事情。就像理然创始人黄伟强说的,假如1亿到5亿有50个机会,那5亿到10亿可能只有3-5个机会。真正能在短期内实现规模突破的终究只是少数。

品牌规模突破10亿难,那10亿到20亿,更是一场“慢生意”。因为到了这个阶段,品牌要面临的市场情况会更加复杂,它考验的是在产品、营销、渠道、组织等各个重要经营模块的综合效率。

因此2023年,只有韩束和可复美两个品牌完成了从10亿-20亿/30亿级的跨越,其他的10亿品牌仍然还是在原来梯队——保持这个规模已是不易之事,增长更是缓慢。

最典型如丸美品牌,在2016年的时候,丸美品牌的营收已经突破10亿大关了,然而9年过去了,品牌营收还只有15.6亿元。从其历年营收数据来看,丸美品牌的营收在2019年达到了近10年来的巅峰16.59亿元,此后三年(2020-2022年)营收连续下滑,直到去年才实现了11.63%的正增长。

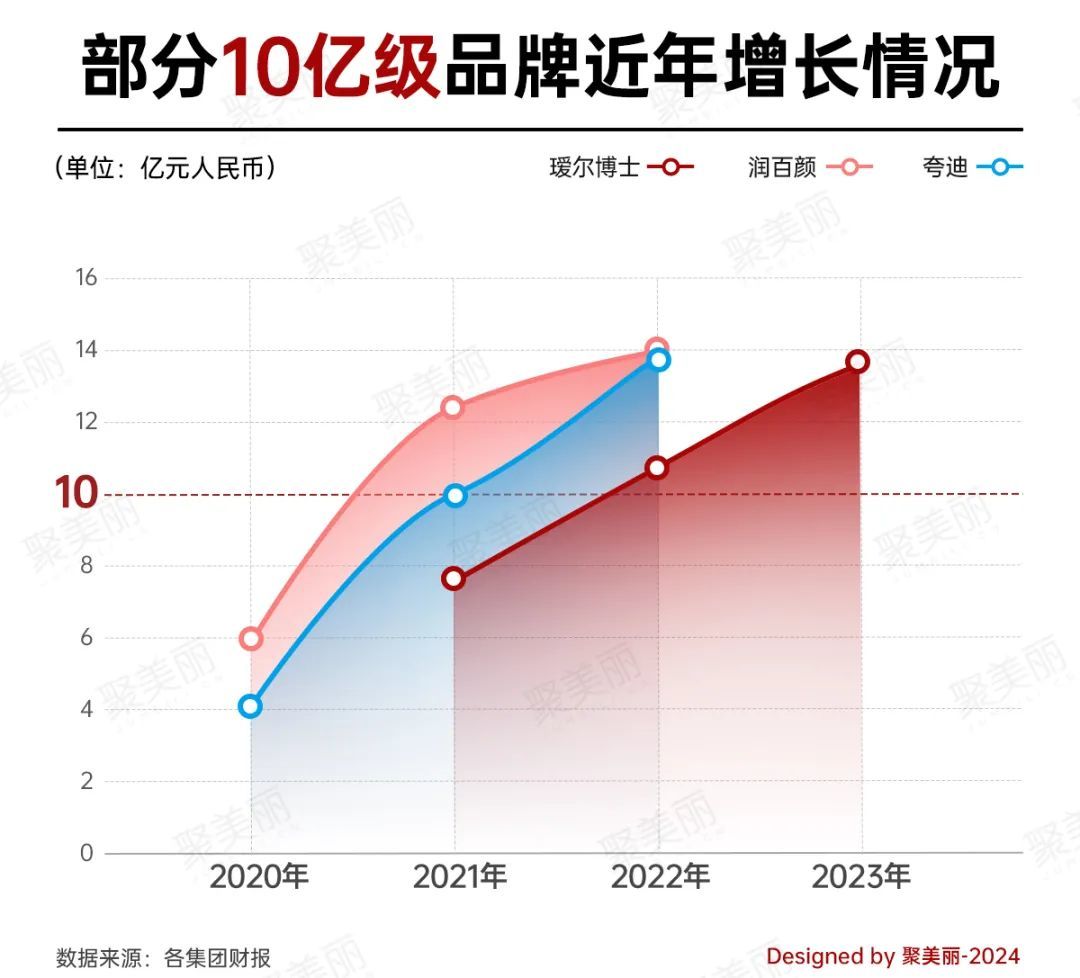

华熙生物旗下的润百颜在2021年的时候就首次突破了10亿门槛至12.29亿元,2022年增长至13.85亿元。但2023年由于功能性化妆品板块的“阶段性失速”,华熙生物并未披露旗下四大品牌的具体销售额,不过其下滑是在所难免的。

夸迪也同样如此,从2023年上半年的营收数据来看,华熙生物四大品牌业绩是全线下滑的,其中润百颜、夸迪、米蓓尔、肌活的下降比例分别达到2.04%、10.1%、16.81%、29.62%。而夸迪还叠加了枝繁繁离职的事件,品牌的业绩肯定影响更大。

华熙生物董事长兼总裁赵燕在接受媒体采访时也提及,“原来的增长模式会存在一些问题,如果我们不去主动调整、变革,可能得到的收入数据还会沿着行业的增长惯性向前发展一段时间,问题不会在2023年显露得那么的突出。但问题本身就是问题,摆在那里的,如果我们不主动踩上一脚刹车,去解决问题,公司很难长远发展,我们的变革就是要从高速发展转向高质量发展。”

除了集团自身内部的因素外,前期以销售为导向、重度依赖超头并忽略了对品牌的塑造等问题,也是华熙生物旗下品牌如今出现失速的重要原因,这同样也是很多品牌正在面对或者即将面临的挑战,是这一代品牌成长过程中无法避免的。

在护肤10亿梯队里还有一个特别的身影,就是以彩妆活跃在公众视线里的毛戈平。据招股书显示,2020年毛戈平护肤品类的营收还只有2.6亿,短短3年,就完成了10亿的突破,占产品销售总收入41.7%,与彩妆已是势均力敌的情况了。

据悉,毛戈平品牌护肤类的产品线已较为完整,拥有44款单品,全面涵盖面霜、眼部护理、面膜、精华液及洗面奶等。2023年,品牌护肤线产品平均单价高达322.3元,其明星单品奢华鱼子面膜零售额高达到6亿;在天猫平台上,该单品的销量甚至能挺进前三,超过了其他彩妆产品。

3.小品类撑起“破亿”俱乐部

5亿的规模体量,放在10年前,可能还是一个令品牌十分骄傲的数字,是能挤进单一品类TOP行列的。但放到现在,抖音随便一个白牌在三五个月内,依靠对流量规则、投放素材的极致理解,就能快速起量,轻松月销过亿。

比如今年饱受争议,甚至还吸引了珀莱雅、贝泰妮的人亲自前往公司“学习”的温博士。据蝉魔方显示,今年上半年,温博士在抖音的总GMV就达到5-7.5亿的规模。此外,DCEXPORT、VC等白牌上半年的GMV也都突破了5亿规模,疯狂小杨哥旗下的的娇润泉GMV更是超过了10亿。(最终营收的数据肯定是要大打折扣的)

尽管这类白牌的短期爆发力是惊人的,甚至可能也让不少业内人士暗中羡慕。但在聚美丽里的价值观里,这类白牌的“花期”太短,不能和主流品牌相提并论。因此,本次榜单里,并没有将娇润泉、AKF等去年表现“惊人”的白牌放入其中。

因而在1-5亿这个营收阵营里,是雏菊的天空、lan兰、红之、春日来信等新锐品牌和头部企业的子品牌们如一叶子、悦芙媞、法兰琳卡等的聚集地。

其中,上美主品牌韩束在抖音一路高歌猛进,但其子品牌一叶子营收却由同期的5.3亿元下滑至3.57亿元(另一个子品牌红色小象也跌了近40%);珀莱雅旗下的悦芙媞收入则稳定上升,同比增长61.82%至3.03亿元。

而在这个梯队里的新锐品牌,他们多是聚焦在某个细分品类领域,做深做透,从而实现可观的增长。

比如乐乐团长创立的红之品牌,聚焦肌肤清洁领域,为不同肌肤、不同场景、不同人群提供温和清洁方案;听研则采用“仪器+耗材”、“功效护肤+院线护理”的双品类联合路线,把传统院线项目/仪器搬到居家场景。

此外,还有扎根于“原型VC”细分市场的春日来信、定位芳疗护肤的雏菊的天空、专注以油养肤以及纯净护肤的lan兰、聚焦精简护肤的达肤妍、依托佰傲再生聚焦再生医学的绽媄娅等等。

-彩妆品牌榜-

1.花西子持续登顶,卡姿兰强势“翻红”

受去年舆情风波影响,2023年花西子营收较2022年的40亿+有所下滑。尽管如此,据聚美丽可靠消息,花西子2023年仍然以超30亿的营收登顶国货彩妆第一,而这个业绩,在整个国货品牌排名中也是名列前茅的,与之并列都是像韩束、自然堂、百雀羚等经典品牌。

据悉,2023年的前三个季度,花西子的业绩和前一年相比还是保持很高的增长;第四季度受舆情影响,业绩才同比腰斩,生意也降到了冰点。当然比起生意的动荡,这件事对花西子品牌形象的影响才是最持久和深远的。

而今年以来,花西子的业绩也在逐渐恢复。在今年的618大促中,花西子就以20.36%的增速位列抖音彩妆榜TOP1;同时品牌也以超7亿的GMV拿下了今年上半年抖音彩妆榜TOP1。据悉,公司2024年的业绩目标是追平2023年的全年业绩。

卡姿兰作为曾经的彩妆巨头,也是这一波里强势“翻红”的经典国货之一。品牌2023年年营收超20亿,杀回了各大电商彩妆榜的前列,也是国货彩妆里为数不多在20亿-30亿梯队的品牌。

而卡姿兰2023年的爆发式增长,与韩束一样离不开创始人唐锡隆的亲自下场。据悉,从2019年开始,唐锡隆就站上 “一线”亲抓电商部门,虽然起步晚,但是相关数据显示,去年卡姿兰在天猫、抖音、京东、唯品会等平台均名列前茅。

此外,这几年虽然彩妆市场整体疲软,但是底妆品类仍然展现出了较强的韧性,而卡姿兰对于大众底妆的占领也是品牌这一波能起来的关键之一。

据魔镜数据显示,凭借「双猫」「黑磁」「安瓶」三大系列,卡姿兰以42.54%的占比位列天猫+淘宝2023年1-12月大众底妆的榜首,其市占率远远超于第二名。

2.毛戈平、彩棠首次步入10亿阵营,橘朵在平价市场暴涨

与去年相比,今年的品牌座次中,国货彩妆10亿级阵营还迎来了两位新成员——毛戈平和彩棠,这也是这两个品牌首次突破10亿大关。

其中,彩棠2023年全年营收10.01亿元,同比增长75.06%,在今年618大促中,品牌还夺得天猫彩妆香水榜第一。

而彩棠作为珀莱雅的子品牌也延续了集团一以贯之的大单品策略,其核心单品三色修容盘、双色高光盘、大师妆前乳、三色遮瑕盘均稳居各类目TOP排名;与此同时,彩棠也在不断完善彩妆面部产品线品类布局,推出了色彩品类三色腮红盘、综合眉部盘、哑雾口红以及定妆类大单品蜜粉饼(干皮)。

同为明星化妆师创立的彩妆品牌,业内人提起毛戈平,最大的感触就是“熬了十几年,终于熬出了头”,“品牌很扎实、渠道很扎实,也该他们起来了”。从数据来看,毛戈平的彩妆营收也在2023年迎来暴涨,成功迈过了10亿门槛,并冲向了16亿。

而毛戈平如今能在中国市场有着如此特殊地位,其一是它是国内为数不多定位为高端且被消费者认可的品牌;其二是毛戈平始终扎根在线下,而且是被国际大牌垄断的百货渠道;其三则是毛戈平的培训学校,也是当下不少彩妆品牌高管的‘黄埔军校’”。

数据显示,2021-2023年,毛戈平百货渠道占比基本都能维持在50%以上,截至2023年12月31日,毛戈平在全国120多个城市总共运营384个专柜。而结合弗若斯特沙利文的资料来看,毛戈平是中国市场十大高端美妆集团中唯一的中国公司,按2022年零售额计排名第八;MAOGEPING品牌也是2022年中国百货商店部分零售额最大的国货美妆品牌。

如果说毛戈平是彩妆高端化的一大标杆,那橘朵所代表的平价赛道,就呈现了国货彩妆的另一个面貌。

作为一个定位为国民彩妆的品牌,橘朵客单基本都在百元以下,不少品甚至在50元以下,走极致性价比路线。而这类品牌在推品时也与走大单品逻辑的毛戈平、彩棠不同,主要通过海量sku、快速上新、以及新颖的设计来持续不断获得市场曝光,再通过市场的不断试错,优势劣汰。

据悉,橘朵2023年全年推出了超250个新品,平均每1.5天就有一款新品面世。在这样高频的推新中,橘朵也成功打造了唇粉霜、冰熨斗唇釉、双拼高光、五色遮瑕盘等多个超级爆款,这也进一步促成了橘朵2023年66%的高增长,品牌营收也达到了16.7亿元。

完美日记、珂拉琪、into you等彩妆品牌也都还成功维持在了10亿+营收的梯队。其中完美日记和珂拉琪作为第一批崛起的本土新锐彩妆品牌,这两年都在试图通过品牌升级来寻找新的增长点。

比如完美日记在去年9月就进行了品牌理念焕新,提出“妆养一体”,目前已推出了「仿生膜」精华口红、「三萃」精华粉底液、四色「精萃」眼影和「千肽」精华素颜霜等多款单品。

据悉,仿生膜精华口红上市不到3个月销售额就突破1亿,登多平台口红排行榜NO.1,已成功跃升成为完美日记的明星大单品。

也得益于完美日记的转型,2024年第一季度,逸仙电商的彩妆业务(包括完美日记、皮可熊和小奥汀等)“回暖”,净收入同比增长3.2%,增速高于护肤业务。

3.冲击10亿门槛,底妆成新增长曲线

此外,亦有多个彩妆品牌有望在今年突破10亿“门槛”,方里和恋火就是其中势头比较足的两个品牌。

据公开数据显示,2020年正式面世(品牌成立时间为2017年,首款产品粉饼于2020年5月上线)、专攻底妆的方里,在2023年年销售额已突破12亿元,实现指数级增长。3年时间里,品牌总用户数已超1000万人,其中00后占比达50.17%(天猫数据)。

在整个彩妆遇冷的大环境下,今年4月方里还完成A+轮融资;今年618,方里也首次入围,拿到了抖音彩妆类目品牌榜前五的成绩。

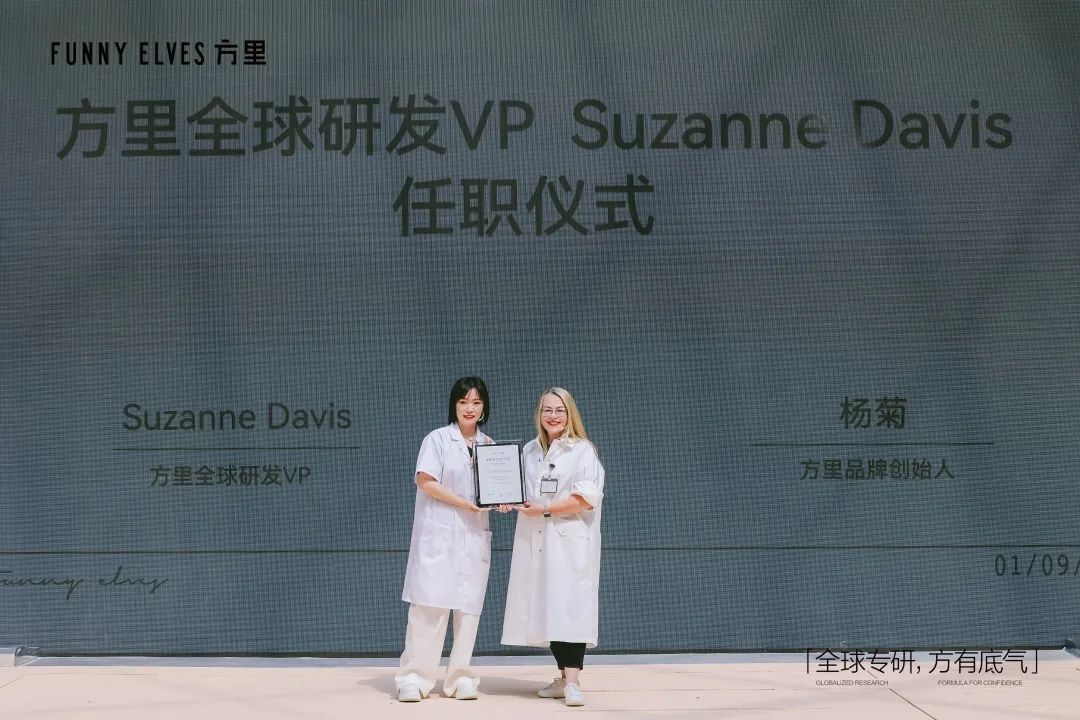

而方里也是目前国货彩妆中为数不多靠“技术”突围的彩妆品牌。2023年6月,品牌完成了上海实验室的建设和美国纽约研发中心的收购,并官宣了来自纽约的全球研发VP Suzanne Davis(苏珊娜)入职,她曾任雅诗兰黛首席研发官,也是DW 粉底液的原配方师,拥有27年以上的化妆品创新经验。

此外,方里联合创始人陶子此前在聚美丽品牌学会活动中也提及,方里2023年得到快速增长,创始人的基因很重要。

据悉,2023年方里开始打造个人IP账号,其创始人杨菊在抖音平台上,通过分享品牌态度和个人价值观,目前已经积累了15.7万粉丝量。

此外,丸美股份旗下的彩妆品牌恋火,2023年的营收也达到了6.43亿元,同比增长125.14%,在集团销售总额中的占比提升至28.92%。而在2020年,该品牌的营收仅为1500万元,3年营收大增38倍。

据集团财报显示,2023年恋火在抖音、天猫平台的GMV分别为4.05亿元、2.08 亿元,分别同比增长138%、37%。品牌自播销售占比从2022年2月的3.94%提升至2023年11月的44.25%。

而恋火与方里一样,同样专攻底妆市场。据悉,报告期内,PL看不见粉底液、看不见粉霜、看不见气垫、蹭不掉粉底液、蹭不掉气垫5款单品GMV均超1亿,其中PL看不见粉底液销售超150万支,PL蹭不掉粉底液销售超120万支。

作为丸美股份旗下沉寂许久的子品牌,恋火这几年能够起来离不开恋火事业部总经理王玉莹的操盘。据悉,作为职业经理人,王玉莹曾操盘MAC 、植村秀、欧莱雅等品牌,2020年加入丸美并接手恋火,此后她一直是要求恋火“在丸美体外独立运作”,不受原团队影响。

然而,今年6月,王玉莹正式离职,恋火由丸美股份董事长孙怀庆的儿子孙云起接手,在新任经理人的操盘下,恋火今年还能否保持增长并突破10亿,就要打个问号了。

玛丽黛佳作为巅峰期整个集团规模超过20亿的彩妆巨头,在过去几年显然经历过巨幅滑铁卢。不过2023年在其创始人崔晓红的带领下,品牌在抖音也找到了新的增长曲线。

数据显示,2023年玛丽黛佳在抖音的品牌GMV从2022年的千万级别,跃升至接近5亿,增幅高达896%。其中品牌的明星单品种籽气垫,在不到10个月的时间(2023年1月1日至10月15日),在抖音的GMV就突破了2.5亿元。

而纵观这几个高速增长的品牌,我们可以看到它们都有一个共同点,或是专注于底妆市场,或是成功将底妆产品打造成了品牌的核心单品。

这背后,色彩类产品仍然处于低谷期是原因之一,同时随着中国彩妆市场的不断成熟和发展,国货品牌也到了要开始攻坚底妆这更高一层次的品类了。方里、恋火等作为率先入局者,就成功吃到了底妆这一波红利。

市场有红利,品牌自然争先恐后入局。

据不完全统计,仅今年上半年国内就有几十家国货品牌推出了底妆类的新品,其中不乏首次入局底妆市场的;同时上半年更是有BECOMING、诗兰仕和IORE瑷亦3个底妆新品牌面世,这也进一步加速了底妆市场的内卷和激烈竞争,上述几个品牌能否成功保持这个优势持续增长,今年又会有哪些品牌凭借底妆脱颖而出,我们也拭目以待。

此外,在彩妆这个更适合百花齐放的市场里,还有如小奥汀、皮可熊、朱栈、Girlcult、淂意、万花镜、花知晓、原色波塔、SEVENJULY、衍意、珂曼、十二院子等等的“小品牌”,它们没有像上述这些品牌一样的规模和增速,但是都成功熬过了彩妆市场最艰难的阶段。

也许又几年后,这些“小品牌”最终还是倒在了市场的激烈竞争中;又也许,它们成功在多年的摸爬滚打中,以更鲜明的特色在更细分的市场里找到了适合自己的生态位,专注于满足那小部分人群。

-其他品类-

除了护肤、彩妆两个大类目外,洗护、香水、口腔、婴童护理等品类的品牌也有着不同程度的发展。

这其中,洗护可以说是这两年市场的香馍馍,珀莱雅、福瑞达、自然堂、膜法世家、环亚等多个国内头部企业都陆续推出了新品牌/新系列。

而这背后,除了有头部企业想要寻求新增长的因素外,洗护市场至今还没跑出头部品牌也是重要原因。

从品牌营收梯队来看,目前洗护的头部品牌营收在10-20亿级,与护肤和彩妆相比仍然有很大的发展空间,其品牌也以满婷、阿道夫、蜂花、半亩花田几个传统品牌为主,新锐品牌仅Spes;10亿以下,除了滋源、拉芳外,也仅独特艾琳以及珀莱雅旗下的Off&Relax几个新品牌。因此,相较于极致内卷的护肤和彩妆赛道,中国洗护市场可以说还有非常大的掘金机会。

相较于洗护,另一个作为潜力赛道的婴童护理市场,这两年倒是成功跑出了戴可思、海龟爸爸、兔头妈妈等新锐品牌,上美旗下的红色小象以及贝泰妮旗下的薇诺娜宝贝也占据了一定的市场份额。

另外值得一提的是,以驱蚊起家的润本生物其在2022年婴童护理系列(45.59%)就首次超越驱蚊系列(31.82%),成为集团旗下第一大业务板块。2023年,润本的婴童护理板块营收也提升至5.21亿元,占比超过一半,这个体量已经可以排到国货婴童护理品牌前列了。

做品牌真的是世界上最难的事

BBC曾拍摄过一部纪录片《超级品牌的秘密》,片子以苹果、微软、索尼等品牌为例,发现当粉丝看到喜欢的品牌产品时,其脑部活动量会增加,并且脑部区域的活动方式,与宗教信仰者十分相似。他们对于这个品牌的喜欢,已经达到了宗教信仰的程度。

商业史上关于超级品牌的研究还有很多,国际上则通常以“10亿美金”(约合人民币70亿)为标准来衡量一个超级品牌的市场规模和价值——这个标准放在2023年的当下,其实并不是一个非常难以企及的数字。

但我们可以达成共识的是,像苹果、耐克、可口可乐、星巴克这类,超越地域、国界的品牌,可以称之为超级品牌。

在美妆领域,如欧莱雅、雅诗兰黛等,他们不仅远远超过了“10亿美金”这个标准,也在世界范围内拥有一大批忠实的粉丝。

而在国货品牌中,珀莱雅已经够到了“10亿美金”的标准,同时像韩束、薇诺娜等品牌也在奋起直追中,当然距离真正成为一个“超级品牌”,肯定仍然还需要非常长时间的沉淀。

因为做品牌,本身就是世界上最难的一件事。有相关数据显示,中国目前每年新增数十万个品牌,但品牌生命周期平均不足2年。美妆行业这两年倒下的品牌也是数不胜数。

即使是薇诺娜、润百颜、可丽金等以技术见长的品牌,也需要经历商业的洗礼,在如今的市场上想要进一步增长,仍然面临着诸多的困难和挑战;以花西子、完美日记、HBN、溪木源等为代表的新锐品牌,在经历了快速扩张后,也要在研发端开始补课;而珀莱雅、韩束等“老运动员”如今能够“老当益壮”,它的品牌成长史也远没我们想的那么容易。

但无论是哪一派品牌,都需要不断演进不断迭代,才能让自己留在行业主流牌桌上,之后才有可能,从过往生存经历中汲取养分,发展成为跨越地域、超越种族的超级品牌。

视觉设计:乐乐

微信排版:高高

责任编辑:木头临海股票配资